不動産の流通税削減のための信託活用法④

2018年12月26日 カテゴリ: 税金

⑶信託の活用で流通税を節約する方法

このような流通税の負担を軽くする方法として、信託制度の活用が考えられます。

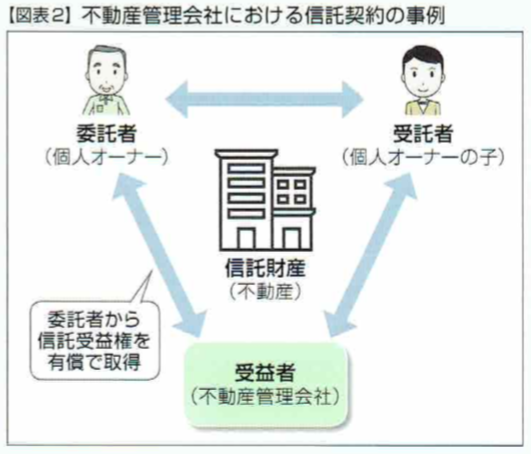

例えば、「委託者を個人オーナー」、「受益者を不動産管理会社」、「受託者を個人オーナーの子」とする信託契約を結びます(図表2参照)。

このとき、不動産管理会社は委託者から信託受益権を有償で取得することとします。

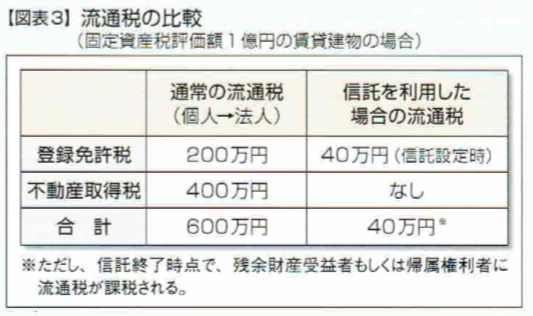

不動産管理会社(受益者)は、不動産を取得していませんから、所有権移転に伴う登録免許税や不動産取得税は課税されません。ただし、信託登記については、固定資産税評価額に対し、原則0.4%(2019年3月31日までに行われた土地の信託登記については0.3%)の登録免許税が課税されます。

また、登記上は受託者(子)が不動産の所有者ということになりますが、これは形式上の所有権移転であるため、受託者に対する課税も生じないことになります。

例えば、固定資産税評価額が1億円の賃貸建物を信託した場合、信託設定時点では40万円の登録免許税だけで流通税の課税関係が終了することとなります。個人から法人へ移転する際の通常の流通税と比較すると大きな差となります(図表3参照)。

ただし、信託終了時点では、所有権が受託者から残余財産受益者もしくは帰属権利者に移転することとなり、取得者に対して流通税の課税が行われます。残余財産受益者を不動産管理会社とすると、最終的に、信託受益権が不動産所有権に転換するようなイメージとなり、流通税の節約というよりも、課税の繰り延べというのが正しい表現になるかもしれません。

信託財産を建物とした場合には、信託終了時点を遠い先の日付に設定したり、建物の取り壊しを信託終了事由にしたりすることによって、固定資産税評価額を低減させることが可能です。

築年数の浅い建物の場合には、現物財産を移転するよりも、信託受益権を譲渡して、耐用年数経過後に信託契約を終了させれば、流通税は抑えられることになるでしょう。