決算日までに確認しておくべき事項 -1

2020年3月16日 カテゴリ: 会計

1.消費税の適用税率を再確認する

昨年10月1日の消費税引き上げと軽減税率導入によって、期中において旧税率(8%)と新税率(10%・軽減税率8%)が混在しています。消費税率の処理が正しく行われているかを再確認しましょう。旧税率8%と軽減税率8%は、国税と地方消費税の内訳が異なるため、それぞれ区分されていなければなりません。

(1)売り上げの消費税率を再確認する

①売り上げの返品処理に注意

9月30日以前に販売した商品が、10月1日以降に返品されたときは、旧税率8%で返品処理されているか再確認します。

②売掛金の内容を確認

9月30日以前に売上を計上した売掛金が未回収の場合、10月1日以降の売掛金と区分しておきましょう。今後、値引きや貸倒れがあった場合に、正しい適用税率で消費税処理ができます。

(2)経費にかかる消費税率を再確認する

①法人カードを利用した取引

実務上、法人名義のクレジットカードを利用し、カード会社発行の請求明細書をもとに経費計上しているケースでは、請求明細書に税率や消費税額の記載がない場合は、カード決算時の「利用明細書」をもとに、適用税率に誤りがないかを再確認します。

②10%と軽減税率が混在する取引

例えば、事務用品を通販などでまとめて購入した場合には、文房具類は10%ですが、お茶やコーヒー、飲料水、災害備蓄用品の食品などは軽減税率になります。誤って10%で処理されていないか確認しましょう。

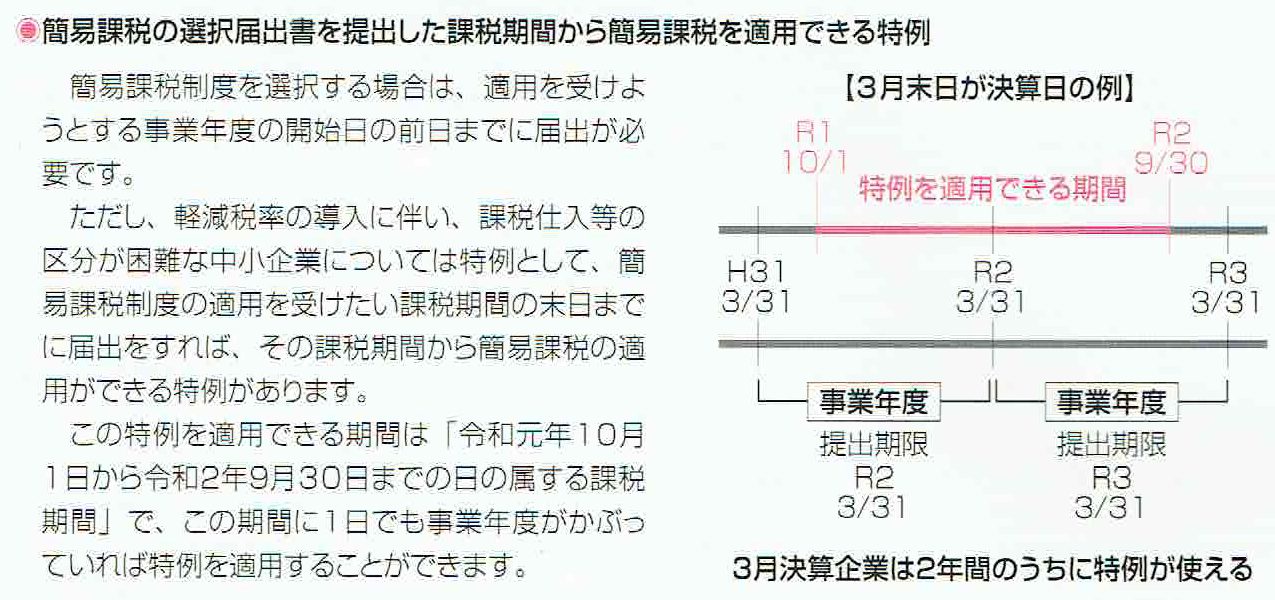

(3)消費税の提出を確認する

例えば、来期に消費税の課税事業者を選択する、あるいは簡易課税制度を選択又は取りやめるには、期末日(課税期間開始の前日)までに提出が必要です。消費税は、届け出の有無によって、税額の計算方法が異なります。来期の利益率の増額の見通し、高額な設備の投資の予定など消費税額に影響を与える情報については、必ず当事務所に事前の情報提供をお願いします。また、軽減税率の導入に伴い、提出した課税期間から適用できる特例措置が設けられています。